Cuestión Pública encontró dinero de los ahorros pensionales de los colombianos invertido en proyectos como la Ruta del Sol (Odebrecht), los Bonos de Agua, la Triple A, Interbolsa, Pacific Rubiales y Serfinanza. Estas transacciones fueron hechas por las Administradoras de Fondos de Pensiones (AFP), controladas por dos de los grupos económicos más grandes del país, el Grupo AVAL y el GEA, que en febrero 2021 tenían autoinversiones por $11.5 billones en empresas de sus propios grupos económicos. Una práctica prohibida, pero posteriormente desregularizada en los Gobiernos Santos y Duque.

A finales de mayo de 2015 las inversiones de Porvenir S.A. en los negocios del Grupo AVAL de Luis Carlos Sarmiento Angulo, su inversionista controlante, tuvieron un pico con $1.9 billones. Hasta ese momento, regía una prohibición plena para evitar que las AFP invirtieran en negocios de sus propios grupos económicos, pero la prohibición desapareció parcialmente desde el 22 de junio de 2015, gracias a un decreto de Juan Manuel Santos y su ministro Mauricio Cárdenas. También encontramos que Protección S.A., que hace parte del Grupo Empresarial Antioqueño, GEA, tenía inversiones en empresas de su mismo conglomerado económico por $6.9 billones, en mayo de 2015, aunque en ese momento todavía no era considerado un conglomerado.

A través de derechos de petición y un recurso de insistencia a la Superintendencia Financiera de Colombia (SFC), Cuestión Pública obtuvo los datos de 2.651.561 transacciones financieras de las AFP realizadas entre 2005 y 2021 en la Bolsa de Valores de Colombia.

Creamos una herramienta ciudadana para que 17.266.418 colombianos puedan conocer cómo se administra el dinero que les han descontado de sus pagos laborales y examinar los datos de 15 años de portafolio de inversión de los fondos privados de pensiones.

» Haz clic en los puntos de la derecha para ver las nueve empresas en que los fondos privados de pensiones invirtieron el dinero de los ahorradores (Corficolombiana, Pacific Rubiales, Concesión Autopista Bogotá – Girardot [Nule], Fondo de Capital Privado Ruta del Sol, Interbolsa, Coviandes S.A.S. [puente de Chirajara], Konfigura Capital [Bonos de Agua], Triple A, Banco Serfinanza [familia Char])

Cuando en 1993, el Congreso abrió la puerta para que las empresas particulares pudieran administrar los fondos de pensiones de los colombianos, que hasta entonces eran monopolio del Gobierno, le encargó a este último escribir el reglamento que le prohibiera a las nuevas Administradoras de Fondos de Pensiones (AFP) financiar sus negocios con la plata de los cotizantes y, en consecuencia, les prohibió invertir en los negocios de sus mismos grupos económicos, en su primer reglamento.

Teóricos como Luis Carlos Reyes, del Observatorio Fiscal de la Universidad Javeriana, consideran que así chocan dos intereses: el del administrador del fondo que busca los mayores rendimientos para los ahorros pensionales de sus afiliados y el de los directivos de los demás negocios del dueño de la AFP, que buscan la financiación más barata para sus compañías y tienen fuertes incentivos financieros para hacerlo, así estén en contra de los intereses de los cotizantes.

Al 31 de diciembre de 2020 los fondos de pensiones que manejan las AFP alcanzaron un valor de 316.9 billones de pesos, lo que equivale al 32% del PIB de Colombia.

El analista José Roberto Acosta, en una columna de opinión en El Espectador, no vacila en considerarlos autopréstamos, la maniobra financiera que llevó a Colombia a dos recesiones económicas en la década de los ochenta, pero se convirtió en un factor de acumulación de capital para algunos, dejando al país en el camino a convertirse en el segundo con peor repartición de la riqueza con asiento en la OCDE. Los autopréstamos, prohibidos desde 1982, eran créditos otorgados por las entidades financieras a personas (naturales o jurídicas) con las que tenían relación, como otras entidades que pertenecían a los mismos dueños de los bancos.

Estas inversiones tienen lugar porque las AFP hacen transacciones bursátiles con el dinero de los fondos de pensiones, es decir, compran y venden acciones, bonos, títulos y otros productos del mercado de valores, según su contrato, en busca de la mejor rentabilidad para los ahorros pensionales de los colombianos. En otras palabras, mueven el mercado financiero.

Al 31 de diciembre de 2020 los fondos de pensiones que manejan las AFP alcanzaron un valor de 316.9 billones de pesos, lo que equivale al 32% del PIB de Colombia. De este dinero, el 59% (es decir, $186.3 billones) es la inversión realizada en empresas que operan en Colombia.

A finales de 2020, los bancos del Grupo AVAL (Bogotá, Occidente, AV Villas y Popular) y del GEA (Bancolombia) alcanzaron $13.7 billones en inversión de las AFP. Si a eso le sumamos las inversiones en las demás empresas de cada conglomerado, $23 billones de los ahorros de los colombianos estaban invertidos en el portafolio de empresas del GEA y $6 billones en las empresas que pertenecen al Grupo AVAL.

Sarmiento y la fruta prohibida

Al principio solo estaba el Seguro Social, lo público. La Ley 100 de 1993, de Seguridad Social, abrió las puertas del paraíso de nuestras pensiones a las entidades financieras, pero en su primer reglamento, el Decreto 656 de 1994 les impuso una prohibición tajante: “abstenerse en general de realizar cualquier tipo de operación que pueda dar lugar a conflictos de interés entre ellas o sus accionistas o vinculados y el fondo que administran”.

Los legisladores eran conscientes de la tentación que significaba para un constructor, por ejemplo, tener en un cajón las necesidades de sus proyectos propios y en el cajón siguiente la plata de las pensiones de los colombianos y así, en el nuevo reglamento, que firmaron en 2010 Álvaro Uribe y su ministro de Hacienda, Óscar Iván Zuluaga, ratificaron “la prohibición de realizar inversiones en activos, participaciones y títulos cuyo emisor, aceptante, garante o propietario sea la AFP, las filiales o subsidiarias de la misma, su matriz o las filiales o subsidiarias de esta“.

El 11 de mayo de 2015 Luis Carlos Sarmiento Gutiérrez, hijo del hombre más rico de Colombia, habló de la manzana prohibida en el Palace Hotel de Nueva York: la restricción que tenía su AFP, Porvenir S.A., para prestar recursos a sus empresas como Corficolombiana. Vargas Lleras se ofreció a levantar la prohibición a la manzana

Cinco años después, el 11 de mayo de 2015, en el Palace Hotel de Nueva York, Luis Carlos Sarmiento Gutiérrez, presidente del Grupo AVAL e hijo de Luis Carlos Sarmiento Angulo, el hombre más rico de Colombia y 200 en la lista de billonarios de la revista Forbes, asistió al evento Colombia Insideout, promovido por el Gobierno Santos para atraer inversión extranjera al país.

El huésped de honor era un inversionista nacional, Sarmiento Gutiérrez, y el plato: la fruta prohibida. Su grupo económico, que comprende bancos, corporaciones financieras, una administradora de fondos de pensión (AFP), fiduciarias, comisionistas, entre otras, quería reafirmar su interés de participar en la nueva generación de concesiones viales y proyectos de infraestructura del país, conocidas como vías 4G, que en ese momento estaban próximas a su cierre financiero.

El Grupo AVAL, negocio central de Luis Carlos Sarmiento, quería poner la plata administrada por su fondo de pensiones en sus proyectos de inversión. Según Revista Semana, el Grupo AVAL estaba interesado en tres cosas: uno, que sus bancos otorgaran créditos por aproximadamente $12 billones para la financiación de los proyectos de infraestructura en las concesiones 4G, eso podía hacerlo. Dos, poder participar en algunos de los proyectos de infraestructura a través de Corficolombiana, la filial inversionista del Grupo AVAL, cosa que también podía hacer. Y tres, que su AFP, Porvenir S.A., prestara recursos a sus empresas como Corficolombiana en bonos de largo plazo emitidos por las concesionarias, lo cual aún estaba prohibido. Así lo admitió Sarmiento Gutiérrez: “Porvenir queda descalificado porque se corre el riesgo de que sus recursos sean prestados a Corficolombiana, lo cual no es permitido por tratarse de empresas del mismo grupo”, como reseñó Portafolio.

En los salones del Palace Hotel en Nueva York, el vicepresidente de la República, Germán Vargas Lleras, estaba sentado a la derecha de Luis Carlos Sarmiento Gutiérrez. Las fotografías también muestran al entonces ministro de Hacienda, Mauricio Cárdenas, en el recinto.

Acto seguido, Vargas Lleras se ofreció a levantar la prohibición a la manzana. Dijo que el Gobierno estaba dispuesto a hacer los ajustes necesarios en los decretos reglamentarios para eliminar dicha restricción, según Portafolio. Un mes después, el 22 de junio de 2015, se modificó la norma con el Decreto 1385, de Juan Manuel Santos y su ministro de Hacienda, Mauricio Cárdenas.

En los Principios de Gobierno Corporativo de la OCDE se refiere la posibilidad de que los principales accionistas de los fondos de pensiones, que hacen parte de conglomerados económicos, decidan invertir en sus propias subsidiarias o filiales (partes vinculadas). Aunque esto podría dar lugar a actos abusivos por parte de los accionistas mayoritarios, en la medida en que favorezcan sus propios intereses en detrimento de los demás accionistas o afiliados, según la OCDE.

De acuerdo con el analista José Roberto Acosta, en otra de sus columnas de El Espectador, el Decreto 1385 de 2015 también iba en contravía de normas internacionales como la Regla Volcker y la ley Dodd-Frank, creadas después de la crisis financiera de 2008 con el objeto de regular las inversiones especulativas de alto riesgo, en Wall Street, que realizan las entidades bancarias con recursos de terceros.

Luis Felipe Jiménez, delegado para Pensiones de la Superintendencia Financiera, en entrevista con Cuestión Pública afirmó que “los potenciales conflictos de interés siempre existen. El tema es que se revelen y administren de forma adecuada”. En el caso de las inversiones de las AFP en empresas de sus propios conglomerados, Jiménez comentó que lo importante es que “las AFP no hagan operaciones por fuera del mercado. Es decir, que no se vayan a comprarle un bono a una empresa de su conglomerado a un precio más alto que lo que pagaría en el mercado o que no vaya a invertir más en estas empresas que lo que es adecuado por riesgo.”

Un doctor en economía le afirmó a Cuestión Pública que la norma dejó en desventaja a los grupos empresariales que no captan dinero a través de los fondos privados de pensiones, ya que no tendrían los mismos recursos para sus proyectos de inversión e infraestructura.

El árbol de las 4G

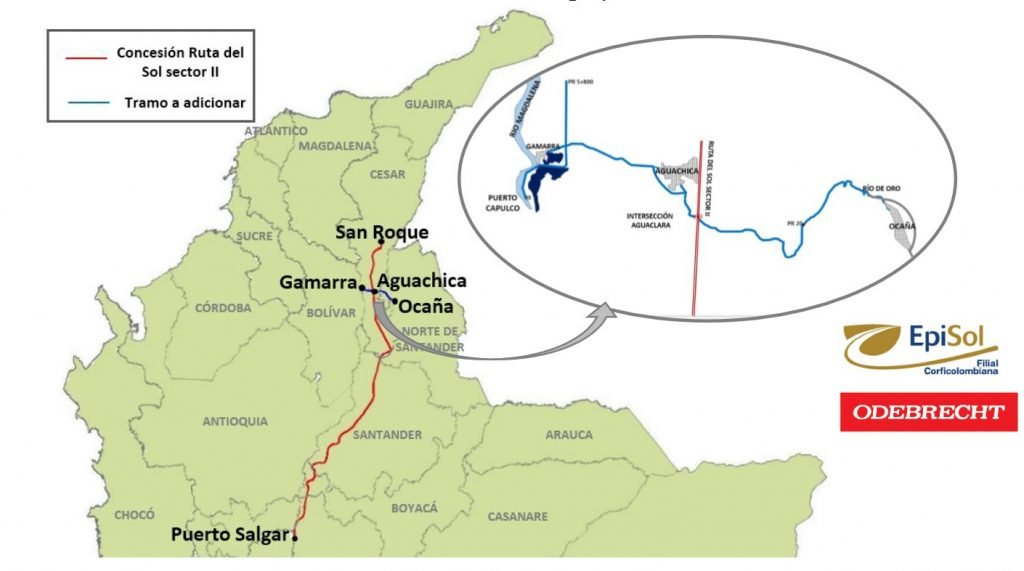

Mientras en Nueva York se negociaban las inversiones, ese 11 de mayo de 2015, en Colombia, el Grupo AVAL (a través de su filial Episol) y Odebrecht adelantaban la construcción de la Ruta del Sol II, vía que conecta a Bogotá con la Costa Caribe colombiana.

El municipio de Ocaña, en la frontera con Venezuela, está a 47 kilómetros de un costado de la Ruta del Sol II. A 20 kilómetros del otro costado, sobre el río Magdalena, está Gamarra, donde se planeó un puerto fluvial. El consorcio constructor de la Ruta del Sol II se encargó de convencer al Gobierno de que la vía entre Ocaña y Gamarra era una continuación de la vía de Bogotá a la Costa, de manera que su construcción no saldría a licitación pública, sino que se adicionaría a la Ruta del Sol II.

Años después, la Fiscalía comunicó que para lograr la adición al contrato, el exsenador Otto Bula, por encargo de Odebrecht, involucró a funcionarios y a congresistas a quienes está investigando la Corte Suprema de Justicia, mientras la Fiscalía investiga a los no aforados, según lo informó en un comunicado oficial el 25 de julio de 2017.

En 2017 la Agencia Nacional de Infraestructura (ANI) pidió declarar nulo el contrato de la Ruta del Sol II y en 2020 la Superintendencia de Industria y Comercio (SIC) evidenció las prácticas contra la competencia de su mecanismo de corrupción en la obtención de la adición Ocaña-Gamarra.

El 13 de septiembre de 2018, la SIC le imputó a Sarmiento Gutiérrez un cargo “por haber colaborado, facilitado, autorizado, ejecutado y/o tolerado el comportamiento restrictivo de la libre competencia económica” como lo contó Cuestión Pública ese año. La SIC archivó la investigación en favor de Sarmiento el 28 de diciembre de 2020.

Por su parte, a febrero 2021, según la Superintendencia Financiera, Protección S.A., la AFP del Grupo Empresarial Antioqueño, tenía invertidos $73.774 millones a través del Fondo de Capital Privado Ruta del Sol en el Tramo 3 de la Ruta del Sol, que conecta los municipios de San Roque, Cesar, con Ciénaga, Magdalena, en el norte del país. El Tramo 3 de la Ruta del Sol se adjudicó a Yuma Concesionaria, en la que participaba el Fondo de Capital Privado Ruta del Sol administrado por Alianza Fiduciaria. Las obras en este sector fueron suspendidas en 2017 por incumplimientos del concesionario y reactivadas en 2020.

Al 30 de junio de 2017, mes en que el proyecto fue suspendido, Protección S.A. tenía invertidos $24.129 millones en el Fondo de Capital Privado Ruta del Sol. Siete meses después, en enero de 2018, la participación de Protección S.A. en el fondo valía tan solo $62 pesos y se registraban inversiones vencidas y no cobradas.

El cielo de los repos

Protección S.A., del GEA, también invirtió en Interbolsa, la firma comisionista que protagonizó el mayor descalabro del mercado bursátil de este siglo en Colombia. Interbolsa participó en una compra masiva de acciones de la textilera Fabricato, para venta y recompra en los días posteriores (repos), con el propósito de crear una valorización artificial de la empresa y atraer inversionistas.

Fabricato hacía parte del Grupo Empresarial Antioqueño y en 2009, cuando Interbolsa empezó a adquirir las acciones de Fabricato, el GEA todavía era accionista de esta última a través del Grupo Argos y de Suramericana. Según relata Gloria Castaño en su libro Interbolsa: La historia de una élite que se creía demasiado grande para caer, miembros del GEA se reunieron con los nuevos inversionistas de Interbolsa para pedir explicaciones sobre los movimientos de compra y venta de acciones. Al no ver aclaradas ciertas dudas, el GEA decidió salir de su participación y a diciembre de 2010 ya no eran accionistas.

Protección S.A., del GEA, también invirtió en Interbolsa, la firma comisionista que protagonizó el mayor descalabro del mercado bursátil de este siglo en Colombia.

En agosto de 2011, cuando Argos y Sura (del GEA) ya habían retirado su participación en Fabricato, Protección S.A. invirtió $548 millones de los ahorros de las pensiones de sus afiliados en esta última. Al año siguiente, tras un desplome en el precio de la acción de Fabricato, Interbolsa se tuvo que declarar ilíquida y posteriormente fue intervenida por la Superintendencia de Sociedades en enero de 2013 y liquidada en abril de 2016. Las víctimas del hecho reclamaron $254 mil millones.

“En mi opinión, esto es un abuso de poder”, dijo a Cuestión Pública María del Rosario Vázquez, quien se declara como víctima de las AFP y es miembro del Comité Nacional de la Campaña Con las Pensiones No y Salario Digno. “Es un abuso porque ese dinero es de los cotizantes que en muchos casos han sido afiliados engañosamente a las Administradoras de Fondos Privados de Pensiones. Para colmo, los banqueros invierten el dinero de los aportes de seguridad social en proyectos que, en algunos casos, se han visto involucrados en escándalos por negligencia o corrupción. En Chirajara hubo muertos, trabajadores que fallecieron tras el colapso de la obra. Por otro lado, el Grupo AVAL, dueño de Porvenir, se vio salpicado por el escándalo de Odebrecht”.

Pero, para María del Rosario Vázquez, también “las AFP le prestan al gobierno a interés comprando bonos del tesoro con la plata de los cotizantes. Y luego, los colombianos –incluidos los mismos afiliados engañosamente– pagan esos préstamos con sus impuestos. A eso, súmele que Colpensiones, tras ser desangrada con estas afiliaciones masivas al régimen privado de pensiones, por supuesto, requiere de más dineros públicos que también pagamos con impuestos, para financiar las mesadas de sus pensionados. Como quien dice, las víctimas de las AFP, somos todos”.

Paraíso de puertas abiertas

Las inversiones que permitía el Decreto 1385 de 2015 se limitaban a los fondos de capital privado que destinaran dos tercios de los recursos a proyectos de infraestructura bajo el esquema de Asociaciones Público-Privadas (APP). El superintendente delegado Luis Felipe Jiménez le dijo a Cuestión Pública que el Decreto 1385 se ceñía a las 4G y que el nuevo Decreto 1393 del 26 de octubre de 2020, de Iván Duque, permitió que las AFP invirtieran en otros proyectos de infraestructura que no fueran 4G, por ejemplo, el Metro de Bogotá.

El 6 de agosto de 2018, un día antes de dejar el palacio presidencial, Juan Manuel Santos expidió el Decreto 1486 que abrió a las AFP la posibilidad de invertir en las empresas de su propio conglomerado financiero en cualquier tipo de producto (acciones, fondo de capital privado, bonos, etc). Sin embargo, el decreto restringe estas inversiones a un 8% del valor de los fondos que controla la AFP y además obliga a que su Junta Directiva asegure que entre quienes tomen la decisión de dónde invertir, haya miembros independientes de la AFP.

Según explica Jiménez, de la Superfinanciera, el 40% de los miembros de los comités de inversiones y riesgo de las AFP deben tener la calidad de independientes de la administradora, es decir, no pueden tener ningún vínculo laboral con empresas del conglomerado financiero. Además, estos miembros deben estar presentes y votar en todas las decisiones de inversión que se tomen. Pero ¿quién escoge a los miembros independientes? Jiménez confirmó que lo hacen las mismas AFP.

Con corte hasta el 28 de febrero de 2021, Porvenir S.A. realizó inversiones por más de $3.2 billones en entidades de su propio conglomerado:

En el mismo periodo, Protección S.A., del GEA, registró inversiones por $8.3 billones, en empresas del Grupo Empresarial Antioqueño (que integra los grupos económicos Nutresa, Argos y Sura):

Cuestión Pública encontró que Porvenir S.A., del Grupo AVAL, tenía inversiones en empresas de su propio conglomerado por $733 mil millones con corte al 31 de mayo de 2015, cuando esta práctica estaba prohibida por el Decreto 2955 de 2010.

Sobre este hecho, el delegado de la Superfinanciera respondió que Porvenir tenía un plan de ajuste porque había comprado a la AFP Horizonte (2013), que tenía inversiones en el Grupo AVAL. Ellos iban vendiendo paulatinamente las acciones que traía Horizonte, pero no podían comprar nuevas participaciones en las empresas del Grupo AVAL.

Sin embargo, al ver el portafolio de inversiones de Porvenir S.A. a noviembre de 2013, un mes antes de que se hiciera efectiva la fusión con AFP Horizonte, encontramos que Porvenir ya tenía inversiones en empresas del Grupo AVAL como Corficolombiana, Banco Popular, Banco de Bogotá, Banco AV Villas y Banco de Occidente por 1.3 billones de pesos. Mientras que Horizonte AFP tenía una inversión de un billón de pesos en empresas del Grupo AVAL.

El 12 de abril de 2021, Cuestión Pública consultó a Porvenir S.A. sobre las inversiones realizadas por la AFP en empresas del Grupo AVAL antes y después de la expedición del Decreto 1385 de 2015. También preguntamos la forma en que Porvenir maneja los potenciales conflictos de interés que surgen al invertir dinero de los fondos de pensiones en empresas de su mismo grupo económico. A la fecha no hemos obtenido respuesta. Estas fueron las preguntas que les hicimos.

Noche en el paraíso

Según informó Transparencia por Colombia, en la campaña a la presidencia 2018, Bancolombia (GEA) y Banco de Bogotá (Grupo AVAL) fueron “una de las principales fuentes de recursos para las campañas políticas, a través de la figura de créditos con pignoración (es decir que se hace el pago a través de los recursos de reposición de gastos por votos)”.

En sus reportes ante el Consejo Nacional Electoral, la campaña Duque Presidente declaró ingresos por $33.277 millones. El Banco de Bogotá (Grupo AVAL) contribuyó a ellos en un 46% mediante un crédito. Así mismo, el empresario antioqueño Rafael Martínez Villegas, que es miembro principal independiente de la Junta Directiva de Bancolombia S.A. (del GEA), aportó a la campaña de 2018 del presidente Iván Duque Márquez $28 millones.

En 2016 el economista José Roberto Acosta demandó el Decreto 1385 ante el Consejo de Estado, por violación de la normativa. En noviembre de 2020 esta demanda surtió su audiencia inicial y en enero de 2021 fue enviada al despacho para el fallo. Acosta en su columna en 2019 afirmó haberle expuesto el tema a Iván Duque cuando era senador y este le había manifestado su apoyo para tumbar el Decreto 1385 de Santos, el que abrió la puerta.

Pero siendo presidente, según Acosta en su columna, Duque desplegó a través del Ministerio de Hacienda, entonces en cabeza de Carrasquilla, con el apoyo de Asofondos (Asociación Colombiana de Administradoras de Fondos de Pensiones y de Cesantías) una estrategia jurídica para que la demanda de nulidad contra el Decreto 1385 no prosperara.

María del Rosario Vázquez, víctima de las AFP, también cuestiona el rol de la Superfinanciera para regular las actualizaciones de las administradoras de fondos de pensión. Vázquez señala que no cree que este ente ejerza un control real y eficaz sobre las AFP: “Desde mi punto de vista, ellos [en la Superfinanciera] han tenido una actitud condescendiente frente a las irregularidades que cometen las AFP (…) el punto es que, por esta negligencia y complicidad estatal, la banca está haciendo lo que quiere con los derechos pensionales de los colombianos”.

—Comiste del árbol de que te mandé diciendo: No comerás de él; maldita será la tierra por tu causa—

Génesis 3:17-24

BonusTrack: La AFP Habitat, de Chile, compró la participación que Scotiabank y Mercantil Colpatria tenían en Colfondos S.A. en 2019, convirtiéndose así en su nueva propietaria. AFP Habitat era accionista de La Polar, una multitienda chilena que en 2011 protagonizó un desplome de sus acciones que, como consecuencia, hundió los ahorros de los fondos de los futuros pensionados.